今日の為替レート

お振込銀行

クレジットカード支払い

ログイン | LOGIN

商品カテゴリー

- ブランドファッション

- ファッション/雑貨

- ビューティー

- 食品

- 出産/育児

- 生活雑貨

- パソコン

- レジャー

가난한 찰리의 연감 : 버크셔 해서웨이의 전설 찰리 멍거의 모든 것

|

|||||||||||||||||

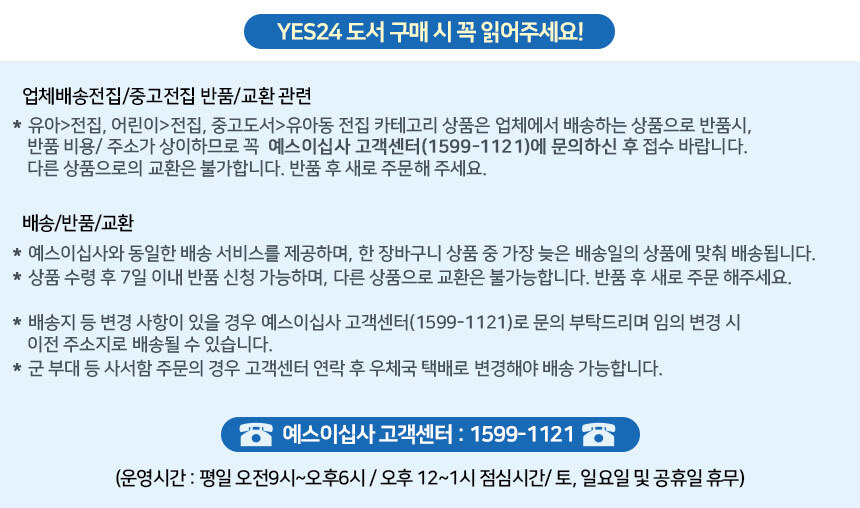

| 商品購入についてのご案内 | ||||

|

||||

안내

초판한정부록 : 가난한 찰리의 연감 읽는 방법 (책과랩핑)

이 상품은 2024년11월11일 입고 예정인 예약 판매 상품 입니다.

이 상품은 2024년11월11일 입고 예정인 예약 판매 상품 입니다.

상품소개

”이 책을 읽는 것은 궁극적인 가치 투자다!“

버크셔 해서웨이의 전설 찰리 멍거가 남긴 유일한 책이자 마지막 책,

찰리 멍거 탄생 100주년, 국내 최초 공식 출간!

99세까지 현역으로 활동한 가치 투자 귀재의 투자와 인생에 관한 지혜와 통찰

현자들의 현자, 가치 투자의 귀재, 기업계의 거인… 워런 버핏과 함께 버크셔 해서웨이를 시가총액 1조 달러(2024년 9월 기준)가 넘는 지주회사로 성장시킨 찰리 멍거를 수식하는 말이다. 찰리 멍거는 워런 버핏이 “맹목적으로 따랐던” 가장 신뢰하고 의지했던 친구이자 동업자로, 100세 생일을 한 달여 앞둔 2023년 11월 28일 세상을 떠났다. 하지만 그의 통찰은 『가난한 찰리의 연감』(원제: POOR CHARLIE’S ALMANACK)으로 남았다. 『가난한 찰리의 연감』은 2005년 초판 출간 후 전 세계 투자자들의 바이블로 읽혀왔지만 저자의 요청으로 중국어판을 제외하고는 다른 언어권에서의 출간은 막혀 있었다. 이번 한국어판은 찰리 멍거가 임종 직전까지 자신의 견해를 덧붙이고, 하이라이트로 꼽히는 마지막 강연 ‘인간적 오판의 심리학’을 전면 개정한 최종판(4판)이다. 찰리 멍거 탄생 100주년을 앞두고 정식 판권 계약을 통해 드디어 국내 최초로 공식 출간되었다. 찰리 멍거는 사업, 재무, 철학, 물리학, 심리학 등 방대한 지식을 바탕으로 인생, 공부, 의사 결정에 관한 자신만의 사고 체계를 완성했고, 이를 강연을 통해 설파했다. 『가난한 찰리의 연감』은 1986년부터 2007년까지 찰리 멍거가 했던 강연 중 가장 뛰어난 강연 11개를 묶은 것으로, 찰리 멍거가 직접 쓴 유일한 책이자 그의 마지막 책이다. 코카콜라와 애플 같은 알짜 종목을 알아보는 방법부터 오류를 최소화하고 최악의 판단을 피하게 도와주는 사고 모형, 성공적인 투자를 위한 철저한 평가 절차까지, 찰리 멍거가 평생에 걸쳐 도출한 통찰을 담았다.

버크셔 해서웨이의 전설 찰리 멍거가 남긴 유일한 책이자 마지막 책,

찰리 멍거 탄생 100주년, 국내 최초 공식 출간!

99세까지 현역으로 활동한 가치 투자 귀재의 투자와 인생에 관한 지혜와 통찰

현자들의 현자, 가치 투자의 귀재, 기업계의 거인… 워런 버핏과 함께 버크셔 해서웨이를 시가총액 1조 달러(2024년 9월 기준)가 넘는 지주회사로 성장시킨 찰리 멍거를 수식하는 말이다. 찰리 멍거는 워런 버핏이 “맹목적으로 따랐던” 가장 신뢰하고 의지했던 친구이자 동업자로, 100세 생일을 한 달여 앞둔 2023년 11월 28일 세상을 떠났다. 하지만 그의 통찰은 『가난한 찰리의 연감』(원제: POOR CHARLIE’S ALMANACK)으로 남았다. 『가난한 찰리의 연감』은 2005년 초판 출간 후 전 세계 투자자들의 바이블로 읽혀왔지만 저자의 요청으로 중국어판을 제외하고는 다른 언어권에서의 출간은 막혀 있었다. 이번 한국어판은 찰리 멍거가 임종 직전까지 자신의 견해를 덧붙이고, 하이라이트로 꼽히는 마지막 강연 ‘인간적 오판의 심리학’을 전면 개정한 최종판(4판)이다. 찰리 멍거 탄생 100주년을 앞두고 정식 판권 계약을 통해 드디어 국내 최초로 공식 출간되었다. 찰리 멍거는 사업, 재무, 철학, 물리학, 심리학 등 방대한 지식을 바탕으로 인생, 공부, 의사 결정에 관한 자신만의 사고 체계를 완성했고, 이를 강연을 통해 설파했다. 『가난한 찰리의 연감』은 1986년부터 2007년까지 찰리 멍거가 했던 강연 중 가장 뛰어난 강연 11개를 묶은 것으로, 찰리 멍거가 직접 쓴 유일한 책이자 그의 마지막 책이다. 코카콜라와 애플 같은 알짜 종목을 알아보는 방법부터 오류를 최소화하고 최악의 판단을 피하게 도와주는 사고 모형, 성공적인 투자를 위한 철저한 평가 절차까지, 찰리 멍거가 평생에 걸쳐 도출한 통찰을 담았다.

목차

개정판의 서문. 투자자에게 평생 남을 통찰_존 콜리슨

초판의 서문. 동업자 선택에 관한 조언_워런 버핏

멍거의 반론. 계몽이 필요하지 않는 동업자

이 책을 읽기 전에. 멍거의 결정과 그 이유_피터 코프먼

제1장. 찰리 멍거의 99년에 대해_마이클 브로기

제2장. 아버지 찰리 멍거에 대해

제3장. 인생, 배움, 의사 결정에 대해

멍거의 복수 사고 모형

멍거의 투자 평가 절차

멍거의 투자 원칙 체크리스트

제4장. 찰리 멍거의 11강

1강. 불행을 보장하는 처방: 하버드 스쿨 졸업식 축사(1986)

2강. 인생의 원칙이 곧 투자의 원칙: 기초적이고 세속적인 지혜에 관한 교훈(1994)

3강. 종목을 선정하는 철학과 기술: 기초적이고 세속적인 지혜에 관한 교훈 후속편(1996)

4강. 다양한 문제를 해결하는 다섯 가지 방법: 실용적 사고에 관한 실용적 사고?(1996)

5강. 학문으로 세속적으로 성공하는 방법: 전문가의 다학문적 기술의 필요성(1998)

6강. 수익률이 현저하게 낮은 투자법: 주요 자선 재단의 투자 관행(1998)

7강. 횡령과 낭비를 허용하는 인센티브: 자선원탁회의 조찬모임 강연(2000)

8강. 스톡옵션을 잘못 적용한 결과: 2003년의 대형 재무 스캔들(2000)

9강. 학문 간 단절이 경제성장에 미치는 영향: 강단 경제학의 강점과 약점(2003)

10강. 성공하기 위해 갖추어야 할 도덕적 의무: 서던캘리포니아대학교 굴드 로스쿨 졸업식 축사(2007)

11강. 매우 유용하지만 때로 잘못된 결론에 이르게 하는 심리적 경향들: 인간적 오판의 심리학(2005+2023)

주

멍거가 추천한 책들

감사의 말

찾아보기

초판의 서문. 동업자 선택에 관한 조언_워런 버핏

멍거의 반론. 계몽이 필요하지 않는 동업자

이 책을 읽기 전에. 멍거의 결정과 그 이유_피터 코프먼

제1장. 찰리 멍거의 99년에 대해_마이클 브로기

제2장. 아버지 찰리 멍거에 대해

제3장. 인생, 배움, 의사 결정에 대해

멍거의 복수 사고 모형

멍거의 투자 평가 절차

멍거의 투자 원칙 체크리스트

제4장. 찰리 멍거의 11강

1강. 불행을 보장하는 처방: 하버드 스쿨 졸업식 축사(1986)

2강. 인생의 원칙이 곧 투자의 원칙: 기초적이고 세속적인 지혜에 관한 교훈(1994)

3강. 종목을 선정하는 철학과 기술: 기초적이고 세속적인 지혜에 관한 교훈 후속편(1996)

4강. 다양한 문제를 해결하는 다섯 가지 방법: 실용적 사고에 관한 실용적 사고?(1996)

5강. 학문으로 세속적으로 성공하는 방법: 전문가의 다학문적 기술의 필요성(1998)

6강. 수익률이 현저하게 낮은 투자법: 주요 자선 재단의 투자 관행(1998)

7강. 횡령과 낭비를 허용하는 인센티브: 자선원탁회의 조찬모임 강연(2000)

8강. 스톡옵션을 잘못 적용한 결과: 2003년의 대형 재무 스캔들(2000)

9강. 학문 간 단절이 경제성장에 미치는 영향: 강단 경제학의 강점과 약점(2003)

10강. 성공하기 위해 갖추어야 할 도덕적 의무: 서던캘리포니아대학교 굴드 로스쿨 졸업식 축사(2007)

11강. 매우 유용하지만 때로 잘못된 결론에 이르게 하는 심리적 경향들: 인간적 오판의 심리학(2005+2023)

주

멍거가 추천한 책들

감사의 말

찾아보기

저자 소개

찰리 멍거

Charles Munger,Charles Thomas Munger 세계에서 가장 비싼 주식으로 유명한 지주회사 버크셔 해서웨이의 전 부회장. 1924년 1월 1일 태어나 100번째 생일을 한 달 앞둔 2023년 11월 28일 타계했다. 네브래스카주 오마하 출생으로 소년 시절 대공황을 겪었으며 제2차 세계대전에 공군으로 참전했다. 하버드 로스쿨을 졸업하고 변호사의 길로 들어섰으나, 워런 버핏에게 동업 제안을 받고 투자의 세계로 옮겨갔다. 두 사람은 망해가던 섬유공장 버크셔 해서웨이를 시가총액 1조 달러(2024년 9월 기준)가 넘는 지주회사로 성장시켰다. 자산이 26억 달러에 달했음에도 벤저민 프랭클린을 본받아 검소하게 생활했다. 어린 시절부터 평전과 과학 저널을 즐겨 읽는 독서광이었으며 사업, 재무, 철학, 물리학, 심리학 등 방대한 지식을 바탕으로 인생, 공부, 의사 결정에 관한 자신만의 사고 체계를 완성했다. 비유와 상징, 반어와 역설이 돋보이는 강연으로 깊은 통찰을 공유해 ‘패서디나의 현인’이라는 별명을 얻었다. 1986년부터 2007년까지 강연한 내용을 엮은 《가난한 찰리의 연감》은 그가 세상에 나누는 마지막 유산이다. Charles T. Munger is an investor, businessman, and former real estate attorney. He is the vice-chairman of Berkshire Hathaway, the multinational conglomerate controlled by Warren Buffett. He was chairman of Wesco Financial Corporation from 1984 to 2011. He is also chairman of the Daily Journal Corporation and a director of Costco Wholesale Corporation.김태훈

전문 번역가. 인문·교양, 경제·경영 등 다양한 분야의 책들을 번역한다. 옮긴 책으로 《살아 있는 것은 모두 게임을 한다》 《당신이 무언가에 끌리는 이유》 《불안이라는 중독》 《어떻게 원하는 것을 얻는가》 외 다수가 있다.피터 코프먼

Peter D. Kaufman 글렌에어의 회장 겸 CEO. 찰리 멍거의 오랜 친구로, 웨스코 파이낸셜과 데일리 저널 코퍼레이션에서 이사로 재직했다. 멍거의 연설문과 에세이를 정리해 2005년부터 《가난한 찰리의 연감》을 펴냈다.책 속으로

·신뢰할 수 없는 사람이 되십시오. 여러분이 맡은 일을 충실히 수행하지 마십시오. 이 한 가지 습관만 터득하면 아무리 대단한 미덕을 지녔다 해도 여러분의 모든 미덕을 합친 효과를 상쇄하고도 남을 것입니다. 사람들에게 불신받고, 최선의 기여와 좋은 사람들로부터 멀어지고 싶다면 이 처방을 따르세요.

--- 「1강. 불행을 보장하는 처방: 하버드 스쿨 졸업식 축사(1986)」 중에서

·기초적이고 세속적인 지혜란 무엇일까요? 머릿속에 ‘모형’이 있어야 합니다. 이 모형이라는 틀에 맞춰서 여러분의 직간접적 경험을 배열해야 합니다. (…) 한두 개의 모형만 활용해서는 안 됩니다. 인간 심리의 속성상 현실을 왜곡해서 자신의 모형에 맞추거나 적어도 그게 맞는다고 생각할 테니까요. “망치만 가진 사람에게는 모든 문제가 못처럼 보인다.”는 오래된 속담과 같은 거죠. 하지만 그건 세상을 살아가는 방식으로는 완벽하게 잘못된 거예요.

--- 「2강. 인생의 원칙이 곧 투자의 원칙: 기초적이고 세속적인 지혜에 관한 교훈(1994)」 중에서

·각자 자신의 한계효용과 심리적 성향을 고려해가며 게임을 해야 합니다. 어느 정도의 손실은 불가피한데 그 손실 때문에 비참해진다면 아주 보수적인 투자 패턴을 활용해 지옥에서 탈출하는 게 현명하겠죠. 제가 여러분에게 제시할 수 있는 만능 투자 전략은 없습니다. 저의 투자 전략은 제게 맞는 겁니다. 그 부분적인 이유는 제가 손실을 감수할 줄 알기 때문입니다.

--- 「3강. 종목을 선정하는 철학과 기술: 기초적이고 세속적인 지혜에 관한 교훈 후속편(1996) 」 중에서

·제게 유익했던 세 번째 생각은 문제를 앞으로만 생각하는 걸로는 충분치 않다는 겁니다. 뒤로도 생각할 줄 알아야 합니다. 절대 거기에 가지 않게, 자신이 어디서 죽을지 알고 싶다는 시골 사람처럼 말이죠. 실제로 많은 문제는 앞으로 나아가는 방식으로 풀 수 없습니다.

--- 「4강. 다양한 문제를 해결하는 다섯 가지 방법: 실용적 사고에 관한 실용적 사고?(1996)」 중에서

·많은 문제에 대해 다학문적 접근법을 더 많이 활용하는 로스쿨과 다른 학문 분야는 저처럼 엄청난 세속적 보상을 얻을 것입니다. 또한 더 많은 재미와 성과도 누릴 것입니다. 제가 추천하는 좀 더 행복한 정신적 세계는 누구도 거기서 기꺼이 돌아오려 하지 않는 곳입니다. 거기서 돌아오는 것은 자신의 손을 자르는 짓과 같습니다.

--- 「5강. 학문으로 세속적으로 성공하는 방법: 전문가의 다학문적 기술의 필요성(1998)」 중에서

·모든 주식 투자자는 공동으로 부담하는 딜러 몫의 총비용만큼 해마다 수익률을 손해 볼 수밖에 없습니다. 이는 불가피한 현실입니다. 또한 정확하게 투자자 중 절반이 딜러 몫을 뺀 중간 결과보다 낮은 결과를 얻는 것도 불가피합니다. 문제는 그 중간 결과가 달갑지 않은 수준과 형편없는 수준 사이 어딘가일 수도 있다는 겁니다.

--- 「6강. 수익률이 현저하게 낮은 투자법: 주요 자선 재단의 투자 관행(1998)」 중에서

·추가적인 수익률 격차가 존재한다면, 그것은 아마도 부진한 펀드에서 계속 자산을 빼내는 어리석은 행태에 상당 부분 기인했을 것입니다. 이 경우 투자 운용역은 주식 보유 물량을 처분할 수밖에 없습니다. 뒤이어 재단들은 자산을 불리라는 강한 압력을 받는 새로운 투자 운용역에게 그 자산을 맡깁니다. 그러나 새로운 펀드에 아주 빠른 속도로 편입한다고 해서 투자 실적이 개선되는 것은 아닙니다.

--- 「7강. 횡령과 낭비를 허용하는 인센티브: 자선원탁회의 조찬모임 강연(2000)」 중에서

·퀀트 테크를 비극으로 몰고 가는 현대적 금융공학의 거대한 사기극이 펼쳐졌습니다. 악명 높은 사기 중에서 이보다 더 의도한 바를 잘 달성한 사기는 드물었습니다. 회계사들이 인정한 퀀트 테크의 순익은 해마다 28퍼센트씩 꾸준히 늘었습니다. 누구도 퀀트 테크의 재무 보고서를 비판하지 않았죠. (…) 퀀트 테크가 보유한 엄청나게 많은 현금성 자산은 흔히 현실 인식을 저해하는 단순한 파블로프식 연상 효과를 촉발했습니다. 이러한 점이 순익에 포함된 허위 요소를 감지하기 어렵게 만드는 데 큰 역할을 했고요.

--- 「8강. 스톡옵션을 잘못 적용한 결과: 2003년의 대형 재무 스캔들(2000)」 중에서

·저는 배가 좌초되면, 설령 함장에게 잘못이 없다 해도 그가 해군에서 퇴출되는 사례를 자주 언급합니다. 아무 잘못 없는 한 명이 입는 부당한 피해는 다른 배들의 함장들이 경각심을 느껴 좌초 사고가 줄어든다는 더 큰 혜택으로 상쇄되고도 남습니다. 저는 모두를 위한 더 큰 공정성을 얻기 위해서라면 약간의 불공정을 견딜 것을 권장합니다.

--- 「9강. 학문 간 단절이 경제성장에 미치는 영향: 강단 경제학의 강점과 약점(2003)」 중에서

·벤저민 프랭클린은 그런 상황에서 제대로 설득력을 발휘하는 기법을 제시했습니다. 그는 “설득하려면 이성이 아니라 이해관계에 호소하라.”고 말했습니다. 인간의 자기 위주 편향은 극단적입니다. 올바른 결과를 얻기 위해서는 그 점을 활용해야 합니다. 법률 자문은 이렇게 조언했어야 합니다. “이 문제는 대표님을 무너트리고, 대표님의 돈과 지위를 앗아가고, 평판을 엄청나게 망가트릴 가능성이 큽니다. 그러니 돌이킬 수 없는 재난을 미리 막을 것을 권합니다.” 이 접근법은 통했을 겁니다. 설령 동기가 고귀하다 해도 이성이 아니라 이해관계에 호소해야 합니다.

--- 「10강. 성공하기 위해 갖추어야 할 도덕적 의무: 서던캘리포니아대학교 굴드 로스쿨 졸업식 축사(2007)」 중에서

·그 답은 이 심리적 경향들이 아마도 해로운 측면보다 이로운 측면이 훨씬 클 거라는 것입니다. 그렇지 않다면 인간의 조건과 한정된 두뇌 용량을 감안할 때 존재할 이유가 없을 겁니다. 게다가 인간에게 도움이 되는 쪽으로 아주 잘 작용하기도 합니다. 그래서 이 심리적 경향들은 저절로 사라질 수 없으며, 그래서도 안 됩니다. (…) 어떤 경향이 항상 운명으로 굳어지는 것은 아닙니다. 경향과 그 해결책을 알고 있으면 그렇지 않은 경우에 생길 문제를 예방하는 데 도움이 됩니다.

출판리뷰

*투자 원칙부터 삶의 지혜까지*

*버크셔 해서웨이의 전설 찰리 멍거가 남긴 유일한 책이자 마지막 책*

*찰리 멍거 탄생 100주년, 국내 최초 공식 출간*

“모든 측면에서 나의 동업자는 찰리뿐이었다. 이 책은 출판계의 기적 같은 책이다.

한 번도 광고한 적이 없지만 해마다 수천 권씩 팔리고 있다.”_워런 버핏

“이 책을 읽는 것은 궁극적인 가치 투자다!”

99세까지 현역으로 활동한 가치 투자 귀재의 투자와 인생에 관한 지혜와 통찰

현자들의 현자, 가치 투자의 귀재, 기업계의 거인… 워런 버핏과 함께 버크셔 해서웨이를 시가총액 1조 달러(2024년 9월 기준)가 넘는 지주회사로 성장시킨 찰리 멍거를 수식하는 말이다. 찰리 멍거는 워런 버핏이 “맹목적으로 따랐던” 가장 신뢰하고 의지했던 친구이자 동업자로, 100세 생일을 한 달여 앞둔 2023년 11월 28일 세상을 떠났다. 하지만 그의 통찰은 『가난한 찰리의 연감』(원제: POOR CHARLIE’S ALMANACK)으로 남았다. 이 책은 찰리 멍거가 전설로 불리는 이유를 확인할 수 있는 책이자, 그가 세상에 나누는 마지막 유산이다.

『가난한 찰리의 연감』은 2005년 초판 출간 후 전 세계 투자자들의 바이블로 읽혀왔지만 저자의 요청으로 중국어판을 제외하고는 다른 언어권에서의 출간은 막혀 있었다. 이번 한국어판은 찰리 멍거가 임종 직전까지 자신의 견해를 덧붙이고, 하이라이트로 꼽히는 마지막 강연 ‘인간적 오판의 심리학’을 전면 개정한 최종판(4판)이다. 찰리 멍거 탄생 100주년을 앞두고 정식 판권 계약을 통해 드디어 국내 최초로 공식 출간되었다. 이 책에는 찰리 멍거의 강연 중 가장 뛰어난 11개의 강연 외에도, 청중과의 질의응답, 평생의 동업자 워런 버핏과 찰리 멍거 자녀들의 회고, 오마하에서 소박하게 살던 소년 시절부터 엄청난 재정적 성공을 거두기까지 찰리 멍거의 생애와 그의 투자 평가 절차 및 원칙이 담겨 있다.

찰리 멍거는 조찬모임, 졸업식, 동창회, 대학교 강의실에서, 흥미로운 사례와 특유의 유머와 역설을 통해 인생, 배움, 의사 결정, 투자에 관한 통찰을 설파했다. 그는 “엉덩이 걷어차기 대회에 나간 외다리 신세”와 “망치만 가진 사람에게는 모든 문제가 못으로 보인다” 등의 표현을 즐겨 사용한다. 성공하고 싶은 이들이 갖추어야 할 깊은 지식과 넓은 시야를 비유로써 일러주는 방식이다. 또한 횡령이나 약물 중독으로 인한 비참한 최후를 구체적으로 들려줌으로써 청중과 독자가 올바른 길로 나아갈 것을 설득한다. 심지어, 맡은 일을 충실히 수행하지 말고 “신뢰할 수 없는 사람이 되어라”거나 역경이 닥쳤을 때 “엎드린 채 그대로 있어라”고 매우 진지하게 조언한다. 이것이 불행을 보장하는 확실한 처방이라는 것이다.

찰리 멍거는 이 책을, 벤저민 프랭클린의 책 『가난한 리처드의 연감』에 영감을 받아, 『가난한 찰리의 연감』으로 명명했다. 자신의 책에도 시대를 초월한 조언을 담기를 희망했기 때문이다. “당신이 노련한 투자자든, 열정 넘치는 초보든, 또는 사업체를 운영하든, 일상생활에서 의사 결정 기술을 개선하고 싶든, 열린 마음으로 호기심을 갖고 찰리의 연설문 읽을 것을 권한다. 그러면 평생 남을 통찰로 보상받을 것이다. 이 책을 읽는 것은 궁극적인 가치 투자다.”(11쪽, 존 콜린슨) 이 책을 먼저 접한 독자는 인생과 비즈니스에서 성공하는 데 도움을 받기 위해 단 한 권의 책만 읽을 수 있다면 바로 이 책을 읽을 것이라고 했다.

“투자의 원칙이 인생의 원칙이다”

찰리 멍거의 강연 중에서 가장 뛰어난 11개의 강연

인생, 배움, 의사 결정에 관한 모든 것

· 투자뿐 아니라 인생의 그래프를 우상향하라!: 투자 지침서이자 인생 지침서

“찰리는 어떤 거래든 누구보다 빠르고 정확하게 분석하고 평가할 수 있다. 그는 문제가 될 만한 약점을 60초 만에 모두 포착한다.”(54쪽, 워런 버핏) 워런 버핏은 왜 이토록 찰리 멍거를 극찬했을까? 그 이유는 의사 결정에 관한 멍거의 확연히 독창적인 접근법에 있다. 이 책에 실린 가장 오래된 강연은 무려 40년 전의 것이다. 그럼에도 찰리 멍거의 생각은 처음 그날처럼 지금도 유효하다. 그의 관점과 결론이 인간 본성에 대한 깊은 이해와 여러 다양한 학문들의 핵심 원칙에 기반하기 때문이다. 따라서 『가난한 찰리의 연감』은 단순한 투자 지침서가 아니다. 스스로 생각하는 법, 문제를 해결하는 법을 배울 수 있는 인생 지침서다.

찰리 멍거는 투자에 관한 결정보다 인생에 관한 결정을 더 중시했다. 그에게 성공적 투자 방식은 인생의 문제에 접근하는 태도의 부산물일 뿐이었다. 겉으로 보기엔 간단하고 단순해서, 독자들은 찰리 멍거의 통찰이 쉽게 도출된 것이라고 생각할지도 모른다. 하지만 간단명료성은 찰리 멍거가 평생에 걸쳐 인간 행동의 패턴, 비즈니스 시스템, 다른 수많은 과학 분야를 공부한 끝에 힘들게 얻은 결실이다. 11개의 강연은 찰리 멍거의 폭넓은 관심사를 포괄한다. 그 내용은 세속적 지혜를 얻는 방법부터 복수의 사고 모형을 사업에 적용하는 방법, 투자 전략을 활용해 자선단체의 활동을 개선하는 방법까지 다양하다. 투자뿐 아니라 인생의 그래프도 우상향으로 만들고 싶은 이들을 위한 찰리 멍거의 특별 강연이 펼쳐진다.

· 어떻게 코카콜라와 애플 같은 알짜 종목을 떡잎부터 알아볼 수 있을까? : 잠재력 높은 기업을 발견하는 “투자 원칙”과 탁월한 성과를 올리는 “투자 평가 절차”

먼저, 찰리 멍거는 자기 능력을 잘 발휘할 수 있는 분야를 신중하게 파악했다.

그는 자신의 역량이 부족하다며 하이테크 분야에는 좀처럼 발을 들이지 않았다. 일단 분야를 선택한 후에는 큰돈을 투자했다. 찰리 멍거는 주식 시장을, 이길 확률이 굉장히 낮지만 이기면 엄청난 배당을 받는 게임으로 여겼다. “여러분은 평생에 걸쳐 그런 판을 수천 개씩 찾아낼 만큼 똑똑하지 않을 겁니다. 그러니 몇 번의 드문 판이 열렸을 때 정말로 크게 가야 합니다. 현명한 사람은 세상이 그런 기회를 줄 때 많이 베팅합니다.”(144쪽) 이는 널리 알려진 찰리 멍거의 투자 성향으로 이어진다. 자주 매매하지 않는 것이다. “소수의 뛰어난 종목에 투자하고 그냥 깔고 앉아 있는 것은 개인에게 이득이 있습니다. 증권사에 내는 수수료가 줄고, 헛소리를 덜 듣게 됩니다.”(124쪽)

찰리 멍거가 반복해서 언급하듯, 모두 간단하고 단순한 원칙들이다. 하지만 찰리 멍거만큼이나 성공한 기업인이 극히 드물다는 점에서 실행하기 쉽지 않다. 그는 주식 시장이 완벽하게 효율적이라는 생각을 극단적으로 추종하는 이들을 ‘또라이’라고 부른다. 시장이 그렇게 효율적이라면 아무도 시장 수익률을 넘어서는 수익을 올릴 수 없다. 찰리 멍거는 주식 시장을 ‘매일 찾아오는 조울증 환자’로 여겼다. 남보다 월등히 높은 이익을 보는 이가 분명하게 있고, 그것은 인생에서도 마찬가지다.

· 성공적인 투자는 확실한 경쟁우위에 달려 있다! : 오류를 최소화하고 최악의 판단을 피하게 도와주는 접근법 “다학문적 사고 모형"

사람들은 돈벼락을 맞을 수 있는 마법의 공식이나 쉬운 비법을 찾아왔다. 찰리 멍거의 탁월한 실적은 그런 마법의 공식이나 비법에 기댄 것이 아니다. 기업 재무 정보를 개별적으로 평가하지 않고, 그 기업이 속한 좀 더 크고 통합적인 생태계를 포괄적으로 분석한다. 찰리 멍거는 이러한 검토에 활용하는 도구를 ‘복수 사고 모형’이라고 부른다.

4강에서는 1884년 코카콜라가 탄생하던 시점에, 오너도 투자자도 현재의 상황을 알지 못한다고 가정하고, 200만 달러짜리 기업을 2조 달러짜리 기업으로 키우는 도전에 나선다. 가상의 도전이긴 해도 경쟁사들이 감히 건널 수 없는 깊고 넓은 해자(垓子), 즉 코카콜라만의 경쟁우위를 확보하기 위한 구체적인 방법을 제시한다. 이는 매력적인 상표명을 정하는 문제부터 뛰어난 맛의 특허, 경영자의 역량, 가격 통제권, 세계적 유통망을 확보하는 것에 이르기까지, 비즈니스 세계에서 절대적인 성공을 거두기 위해 고려해야 할 거의 모든 것을 아우른다. 이런 조건을 갖춘 기업에 투자하지 않을 이유가 없다.

“투자의 심리학, 우리가 오판하는 이유”

매우 유용하지만 때로 잘못된 결정으로 이끄는 25개의 심리적 경향

마지막 11강 ‘인간적 오판의 심리학’은 찰리 멍거가 이 책을 위해 특별히 쓴, 찰리 멍거식 관점의 정수라 할 수 있다. 4판 출간 직전 찰리 멍거는 이 원고를 ‘약간’ 수정하길 원했으나 결국은 인쇄를 중단할 정도의 ‘전면적인’ 재집필을 했다. 그가 이토록 심혈을 기울여 원고를 수정하면서까지 우리에게 전하고 싶었던 이야기는 무엇이었을까? 인간은 우연한 상황에 쉽게 속거나 그저 관행을 따르는 데다 말도 안 되는 엉뚱한 실수를 한다. 이런 행동은, 때때로 너무나도 파괴적인 결말을 초래하므로, 결코 가볍게 치부할 수 없다는 것이 찰리 멍거의 생각이다. 인간의 비합리성을 깨닫는다면 “삶이 사람을 속이는 방식을 이해할 수 있다.”

25개 심리적 경향 중 첫 번째, ‘보상/처벌 과잉 반응’은 잘못된 인센티브 사례로 시작한다. 기업 입장에서 인센티브로 인한 최악의 결과는 횡령이다. 오로지 보상을 얻기 위해 나쁜 행동을 쉽게 합리할 수 있음을 알고 있다면, 성과를 쉽게 조작할 수 있는 일에 대해서는 보상하지 말아야 하며 “설득하려면 이성이 아니라 이해관계에 호소하라”는 교훈을 전한다. 어떤 일을 하게 하려면 그 일을 해야만 하는 도덕적 의무를 내세우기보다 그 일을 하지 않았을 때의 비극적 결말을 알려주는 편이 낫다는 말은 비단 비즈니스에서만 적용되는 것은 아니다.

‘과잉 자기 존중 경향’은 자신이 직접 내리는 결정에 대한 과도한 애정을 설명한다. 나쁜 시장을 낙관하며 나쁜 사람을 선호하기도 하는데, 자신이 그 시장에 투자하고 그 사람을 뽑기로 결정했다는 이유에서다. 그 외에도 스트레스 상황에서 빠르게 결론에 이르려는 ‘의심-회피 경향’, 그 결론에 위배되는 근거를 받아들이지 못하는 ‘비일관성-회피 경향’ 등을 언급한다. 가장 큰 문제는 몇몇의 심리적 경향이 결합되어 극단적인 결과를 초래하는 ‘롤라팔루자 경향’이다.

*버크셔 해서웨이의 전설 찰리 멍거가 남긴 유일한 책이자 마지막 책*

*찰리 멍거 탄생 100주년, 국내 최초 공식 출간*

“모든 측면에서 나의 동업자는 찰리뿐이었다. 이 책은 출판계의 기적 같은 책이다.

한 번도 광고한 적이 없지만 해마다 수천 권씩 팔리고 있다.”_워런 버핏

“이 책을 읽는 것은 궁극적인 가치 투자다!”

99세까지 현역으로 활동한 가치 투자 귀재의 투자와 인생에 관한 지혜와 통찰

현자들의 현자, 가치 투자의 귀재, 기업계의 거인… 워런 버핏과 함께 버크셔 해서웨이를 시가총액 1조 달러(2024년 9월 기준)가 넘는 지주회사로 성장시킨 찰리 멍거를 수식하는 말이다. 찰리 멍거는 워런 버핏이 “맹목적으로 따랐던” 가장 신뢰하고 의지했던 친구이자 동업자로, 100세 생일을 한 달여 앞둔 2023년 11월 28일 세상을 떠났다. 하지만 그의 통찰은 『가난한 찰리의 연감』(원제: POOR CHARLIE’S ALMANACK)으로 남았다. 이 책은 찰리 멍거가 전설로 불리는 이유를 확인할 수 있는 책이자, 그가 세상에 나누는 마지막 유산이다.

『가난한 찰리의 연감』은 2005년 초판 출간 후 전 세계 투자자들의 바이블로 읽혀왔지만 저자의 요청으로 중국어판을 제외하고는 다른 언어권에서의 출간은 막혀 있었다. 이번 한국어판은 찰리 멍거가 임종 직전까지 자신의 견해를 덧붙이고, 하이라이트로 꼽히는 마지막 강연 ‘인간적 오판의 심리학’을 전면 개정한 최종판(4판)이다. 찰리 멍거 탄생 100주년을 앞두고 정식 판권 계약을 통해 드디어 국내 최초로 공식 출간되었다. 이 책에는 찰리 멍거의 강연 중 가장 뛰어난 11개의 강연 외에도, 청중과의 질의응답, 평생의 동업자 워런 버핏과 찰리 멍거 자녀들의 회고, 오마하에서 소박하게 살던 소년 시절부터 엄청난 재정적 성공을 거두기까지 찰리 멍거의 생애와 그의 투자 평가 절차 및 원칙이 담겨 있다.

찰리 멍거는 조찬모임, 졸업식, 동창회, 대학교 강의실에서, 흥미로운 사례와 특유의 유머와 역설을 통해 인생, 배움, 의사 결정, 투자에 관한 통찰을 설파했다. 그는 “엉덩이 걷어차기 대회에 나간 외다리 신세”와 “망치만 가진 사람에게는 모든 문제가 못으로 보인다” 등의 표현을 즐겨 사용한다. 성공하고 싶은 이들이 갖추어야 할 깊은 지식과 넓은 시야를 비유로써 일러주는 방식이다. 또한 횡령이나 약물 중독으로 인한 비참한 최후를 구체적으로 들려줌으로써 청중과 독자가 올바른 길로 나아갈 것을 설득한다. 심지어, 맡은 일을 충실히 수행하지 말고 “신뢰할 수 없는 사람이 되어라”거나 역경이 닥쳤을 때 “엎드린 채 그대로 있어라”고 매우 진지하게 조언한다. 이것이 불행을 보장하는 확실한 처방이라는 것이다.

찰리 멍거는 이 책을, 벤저민 프랭클린의 책 『가난한 리처드의 연감』에 영감을 받아, 『가난한 찰리의 연감』으로 명명했다. 자신의 책에도 시대를 초월한 조언을 담기를 희망했기 때문이다. “당신이 노련한 투자자든, 열정 넘치는 초보든, 또는 사업체를 운영하든, 일상생활에서 의사 결정 기술을 개선하고 싶든, 열린 마음으로 호기심을 갖고 찰리의 연설문 읽을 것을 권한다. 그러면 평생 남을 통찰로 보상받을 것이다. 이 책을 읽는 것은 궁극적인 가치 투자다.”(11쪽, 존 콜린슨) 이 책을 먼저 접한 독자는 인생과 비즈니스에서 성공하는 데 도움을 받기 위해 단 한 권의 책만 읽을 수 있다면 바로 이 책을 읽을 것이라고 했다.

“투자의 원칙이 인생의 원칙이다”

찰리 멍거의 강연 중에서 가장 뛰어난 11개의 강연

인생, 배움, 의사 결정에 관한 모든 것

· 투자뿐 아니라 인생의 그래프를 우상향하라!: 투자 지침서이자 인생 지침서

“찰리는 어떤 거래든 누구보다 빠르고 정확하게 분석하고 평가할 수 있다. 그는 문제가 될 만한 약점을 60초 만에 모두 포착한다.”(54쪽, 워런 버핏) 워런 버핏은 왜 이토록 찰리 멍거를 극찬했을까? 그 이유는 의사 결정에 관한 멍거의 확연히 독창적인 접근법에 있다. 이 책에 실린 가장 오래된 강연은 무려 40년 전의 것이다. 그럼에도 찰리 멍거의 생각은 처음 그날처럼 지금도 유효하다. 그의 관점과 결론이 인간 본성에 대한 깊은 이해와 여러 다양한 학문들의 핵심 원칙에 기반하기 때문이다. 따라서 『가난한 찰리의 연감』은 단순한 투자 지침서가 아니다. 스스로 생각하는 법, 문제를 해결하는 법을 배울 수 있는 인생 지침서다.

찰리 멍거는 투자에 관한 결정보다 인생에 관한 결정을 더 중시했다. 그에게 성공적 투자 방식은 인생의 문제에 접근하는 태도의 부산물일 뿐이었다. 겉으로 보기엔 간단하고 단순해서, 독자들은 찰리 멍거의 통찰이 쉽게 도출된 것이라고 생각할지도 모른다. 하지만 간단명료성은 찰리 멍거가 평생에 걸쳐 인간 행동의 패턴, 비즈니스 시스템, 다른 수많은 과학 분야를 공부한 끝에 힘들게 얻은 결실이다. 11개의 강연은 찰리 멍거의 폭넓은 관심사를 포괄한다. 그 내용은 세속적 지혜를 얻는 방법부터 복수의 사고 모형을 사업에 적용하는 방법, 투자 전략을 활용해 자선단체의 활동을 개선하는 방법까지 다양하다. 투자뿐 아니라 인생의 그래프도 우상향으로 만들고 싶은 이들을 위한 찰리 멍거의 특별 강연이 펼쳐진다.

· 어떻게 코카콜라와 애플 같은 알짜 종목을 떡잎부터 알아볼 수 있을까? : 잠재력 높은 기업을 발견하는 “투자 원칙”과 탁월한 성과를 올리는 “투자 평가 절차”

먼저, 찰리 멍거는 자기 능력을 잘 발휘할 수 있는 분야를 신중하게 파악했다.

그는 자신의 역량이 부족하다며 하이테크 분야에는 좀처럼 발을 들이지 않았다. 일단 분야를 선택한 후에는 큰돈을 투자했다. 찰리 멍거는 주식 시장을, 이길 확률이 굉장히 낮지만 이기면 엄청난 배당을 받는 게임으로 여겼다. “여러분은 평생에 걸쳐 그런 판을 수천 개씩 찾아낼 만큼 똑똑하지 않을 겁니다. 그러니 몇 번의 드문 판이 열렸을 때 정말로 크게 가야 합니다. 현명한 사람은 세상이 그런 기회를 줄 때 많이 베팅합니다.”(144쪽) 이는 널리 알려진 찰리 멍거의 투자 성향으로 이어진다. 자주 매매하지 않는 것이다. “소수의 뛰어난 종목에 투자하고 그냥 깔고 앉아 있는 것은 개인에게 이득이 있습니다. 증권사에 내는 수수료가 줄고, 헛소리를 덜 듣게 됩니다.”(124쪽)

찰리 멍거가 반복해서 언급하듯, 모두 간단하고 단순한 원칙들이다. 하지만 찰리 멍거만큼이나 성공한 기업인이 극히 드물다는 점에서 실행하기 쉽지 않다. 그는 주식 시장이 완벽하게 효율적이라는 생각을 극단적으로 추종하는 이들을 ‘또라이’라고 부른다. 시장이 그렇게 효율적이라면 아무도 시장 수익률을 넘어서는 수익을 올릴 수 없다. 찰리 멍거는 주식 시장을 ‘매일 찾아오는 조울증 환자’로 여겼다. 남보다 월등히 높은 이익을 보는 이가 분명하게 있고, 그것은 인생에서도 마찬가지다.

· 성공적인 투자는 확실한 경쟁우위에 달려 있다! : 오류를 최소화하고 최악의 판단을 피하게 도와주는 접근법 “다학문적 사고 모형"

사람들은 돈벼락을 맞을 수 있는 마법의 공식이나 쉬운 비법을 찾아왔다. 찰리 멍거의 탁월한 실적은 그런 마법의 공식이나 비법에 기댄 것이 아니다. 기업 재무 정보를 개별적으로 평가하지 않고, 그 기업이 속한 좀 더 크고 통합적인 생태계를 포괄적으로 분석한다. 찰리 멍거는 이러한 검토에 활용하는 도구를 ‘복수 사고 모형’이라고 부른다.

4강에서는 1884년 코카콜라가 탄생하던 시점에, 오너도 투자자도 현재의 상황을 알지 못한다고 가정하고, 200만 달러짜리 기업을 2조 달러짜리 기업으로 키우는 도전에 나선다. 가상의 도전이긴 해도 경쟁사들이 감히 건널 수 없는 깊고 넓은 해자(垓子), 즉 코카콜라만의 경쟁우위를 확보하기 위한 구체적인 방법을 제시한다. 이는 매력적인 상표명을 정하는 문제부터 뛰어난 맛의 특허, 경영자의 역량, 가격 통제권, 세계적 유통망을 확보하는 것에 이르기까지, 비즈니스 세계에서 절대적인 성공을 거두기 위해 고려해야 할 거의 모든 것을 아우른다. 이런 조건을 갖춘 기업에 투자하지 않을 이유가 없다.

“투자의 심리학, 우리가 오판하는 이유”

매우 유용하지만 때로 잘못된 결정으로 이끄는 25개의 심리적 경향

마지막 11강 ‘인간적 오판의 심리학’은 찰리 멍거가 이 책을 위해 특별히 쓴, 찰리 멍거식 관점의 정수라 할 수 있다. 4판 출간 직전 찰리 멍거는 이 원고를 ‘약간’ 수정하길 원했으나 결국은 인쇄를 중단할 정도의 ‘전면적인’ 재집필을 했다. 그가 이토록 심혈을 기울여 원고를 수정하면서까지 우리에게 전하고 싶었던 이야기는 무엇이었을까? 인간은 우연한 상황에 쉽게 속거나 그저 관행을 따르는 데다 말도 안 되는 엉뚱한 실수를 한다. 이런 행동은, 때때로 너무나도 파괴적인 결말을 초래하므로, 결코 가볍게 치부할 수 없다는 것이 찰리 멍거의 생각이다. 인간의 비합리성을 깨닫는다면 “삶이 사람을 속이는 방식을 이해할 수 있다.”

25개 심리적 경향 중 첫 번째, ‘보상/처벌 과잉 반응’은 잘못된 인센티브 사례로 시작한다. 기업 입장에서 인센티브로 인한 최악의 결과는 횡령이다. 오로지 보상을 얻기 위해 나쁜 행동을 쉽게 합리할 수 있음을 알고 있다면, 성과를 쉽게 조작할 수 있는 일에 대해서는 보상하지 말아야 하며 “설득하려면 이성이 아니라 이해관계에 호소하라”는 교훈을 전한다. 어떤 일을 하게 하려면 그 일을 해야만 하는 도덕적 의무를 내세우기보다 그 일을 하지 않았을 때의 비극적 결말을 알려주는 편이 낫다는 말은 비단 비즈니스에서만 적용되는 것은 아니다.

‘과잉 자기 존중 경향’은 자신이 직접 내리는 결정에 대한 과도한 애정을 설명한다. 나쁜 시장을 낙관하며 나쁜 사람을 선호하기도 하는데, 자신이 그 시장에 투자하고 그 사람을 뽑기로 결정했다는 이유에서다. 그 외에도 스트레스 상황에서 빠르게 결론에 이르려는 ‘의심-회피 경향’, 그 결론에 위배되는 근거를 받아들이지 못하는 ‘비일관성-회피 경향’ 등을 언급한다. 가장 큰 문제는 몇몇의 심리적 경향이 결합되어 극단적인 결과를 초래하는 ‘롤라팔루자 경향’이다.